From: Hatch

前回は相続税対策の基本となる暦年贈与の基礎について解説しました。

今回はもう少し堅実な方法を解説します。

あえて贈与税を払う

もちろん無税で資産を移転できるのは良いのですが、110万円にこだわっていると時間が掛かってしまいます。

また、あえて贈与税を支払い税務署に贈与税申告書を提出することで、贈与の確実な証拠が残ります。

例えば、200万円の贈与を行った場合、贈与税の税率は10%です。

200万円の10%(20万円)ではなく、基礎控除がありますので、

(200万円-110万円) ✕ 10% = 9万円

となり、税率は4.5%です。

相続税の税率は15%ですので、相続税を払うことを思えば安く上がります。

長期間、資産移転の猶予が見込まれる場合は非課税の範囲内で移転していくこともありですが、時間が限られる場合は、税率との兼ね合いを見ながら、非課税枠を超える金額を贈与するのも良いでしょう。

cf. No.4408 贈与税の計算と税率(暦年課税)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm

未成年の場合は特別代理人を置く

贈与される側が未成年の場合は、当事者が贈与に対する認識能力が問われる可能性があります。

お子さんがかなり小さい場合などは、簡易裁判所で特別代理人の専任を申請し、贈与されたお金の管理を代理人が行うの確実です。

私の場合は代理人は契約書に含める形にしています。

税務調査などがあった場合に、対応できる自信があるのであれば、その程度で良いと考えます。

税務調査のポイントについては別の機会で取り扱いたいと思います。

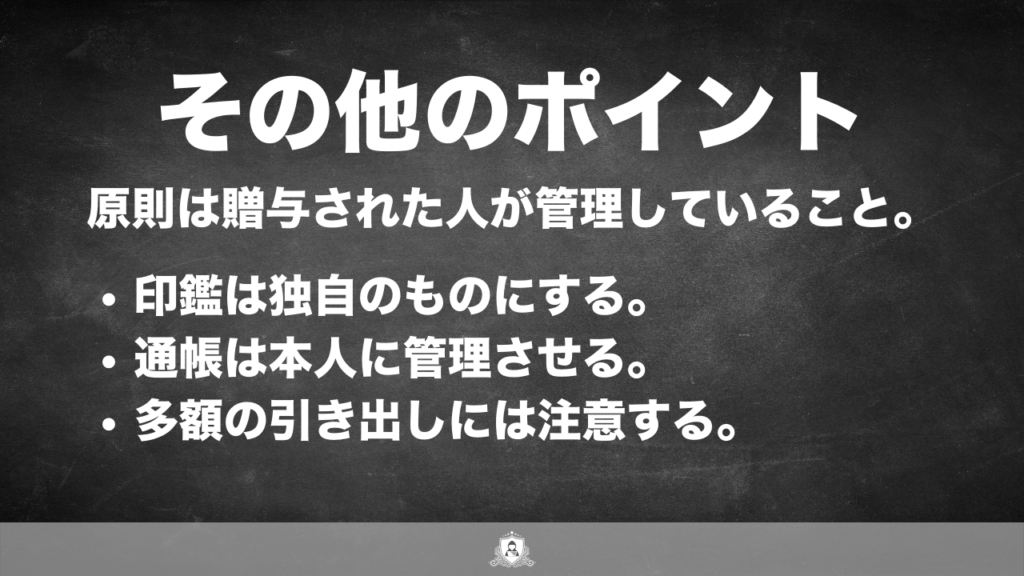

その他のポイント

原則として、する側とされる側の双方が贈与を正しく認識し、贈与された側が自ら管理していることが重要です。

・印鑑は贈与する人間と別にする。

・通帳は本人が管理する。

・多額の引き出し時には使途に注意する。

などが注意点です。

まとめ

暦年贈与を使った相続方法について2回で解説しました。

相続財産が数千万円までで、相続開始まで時間的余裕があるのであれば、暦年贈与での相続税対策で事足りるはずです。

私は子供が5歳の頃から、開始しています。

あなたも自分が亡くなるまでに、相続財産が膨らみそうなのであれば、対応は早いに越したことはありませんので、なるべくはやく開始することをおすすめします。

PS.

もし、あなたが現在社会で氾濫する情報やフェイク情報に辟易としているなら、激裏ギルドをフォローすることをおすすめします。

激裏ギルドでは、品質の高い情報の生態系を作ることを目的としています。